Borsa grafikleri, piyasa hareketlerini anlamak ve yatırım stratejisi oluşturmak için önemli bir araçtır. Teknik analiz, bu grafikleri okuyarak alım-satım kararları vermemizde bize rehberlik eder. Bu yazıda, borsa grafiklerinin nasıl okunacağını ve teknik analizin temel ilkelerini ele alacağız. Destek ve direnç seviyelerinin belirlenmesinden fiyat formasyonlarını anlamaya, trend çeşitlerinden göstergelerin kullanımına kadar birçok konuyu kapsayacağız. Ayrıca, hareketli ortalama stratejileri ve grafik desenleri ile hisse senetleri analizini de inceleyeceğiz. Günlük, haftalık ve aylık grafik analizi yapmayı öğrenecek ve RSI ve MACD gibi göstergeleri kullanarak indikatörlerin yanıltıcı olabileceği durumlara nasıl dikkat edeceğimizi öğreneceğiz. Son olarak, risk yönetimi ve stop-loss seviyeleri konularına da değineceğiz. Borsa grafikleriyle ilgili temel bilgileri bu yazıda bulabileceksiniz.

Teknik Analizin Temel İlkeleri

Teknik analiz, finansal piyasalarda gelecekteki fiyat hareketlerini tahmin etmek için geçmiş fiyat hareketleri, hacim ve açık ilgi gibi istatistiksel verilere dayalı olarak yapılan bir analiz şeklidir. Teknik analizin temel ilkelerinden biri, piyasanın tüm bilgilerin fiyat hareketlerinin içinde olduğudur. Yani, teknik analizciye göre, bir finansal enstrümanın geçmiş fiyat hareketleri, onun gelecekteki fiyat hareketlerini öngörmek için yeterli veriyi sağlar. Bu nedenle, teknik analizdeki temel ilkelerden biri, geçmiş fiyat hareketlerinin gelecekteki hareketleri tahmin etmede kritik bir rol oynadığıdır.

Bir diğer temel ilke ise teknik analizde trend takibi‘dir. Fiyatların trendler halinde hareket ettiği ve geçmiş trendlerin gelecekte de devam edeceği varsayımı, teknik analizin temel ilkelerindendir. Teknik analizciler, fiyat grafikleri üzerinde trend çizgileri çizerek piyasanın genel yönünü belirlemeye çalışırlar ve trendin yönüne göre alım-satım stratejilerini belirlerler.

Bunun yanı sıra, teknik analizin temel ilkelerinden biri de destek ve direnç seviyelerinin belirlenmesidir. Destek seviyeleri, fiyatın düştüğü ancak daha fazla düşmeye cesaret edemediği seviyeleri ifade ederken, direnç seviyeleri de fiyatın yükseldiği ancak daha yükselemeyeceği seviyeleri ifade eder. Bu seviyeler belirlendikten sonra, yatırımcılar fiyatın bu seviyeleri kırıp kıramayacağını değerlendirerek alım-satım kararlarını verirler.

Son olarak, teknik analizin temel ilkelerinden biri de fiyat formasyonlarını anlamaktır. Fiyat formasyonları, fiyat grafiklerinde belirli bir dönem boyunca oluşan fiyat hareketlerinin oluşturduğu desenlerdir. Bu formasyonlar, fiyat hareketlerinin gelecekteki yönü hakkında ipuçları verir ve teknik analizcilerin alım-satım kararlarında yardımcı olur.

Destek Ve Direnç Seviyeleri Belirleme

Teknik analiz yaparken destek ve direnç seviyeleri belirleme oldukça önemlidir. Destek seviyeleri, fiyatın düşüşe geçtiği noktaları ifade ederken, direnç seviyeleri fiyatın yükselmeye başladığı noktaları gösterir. Bu seviyelerin doğru bir şekilde belirlenmesi, yatırımcıya alım ve satım noktalarını tespit etmede yardımcı olur.

Teknik analizde destek ve direnç seviyelerini belirlerken öncelikle fiyatı etkileyen güçlü seviyelerin tespit edilmesi gerekmektedir. Bu seviyeler genellikle geçmiş fiyat hareketleriyle ilişkilidir ve trend çizgileriyle belirlenebilir. Fiyatın bu seviyelere yaklaştığında hareket etme eğilimi göstermesi, yatırımcının al-sat kararlarını destekleyebilir.

Destek ve direnç seviyelerini belirlerken grafik formasyonları da dikkate alınmalıdır. Örneğin, çift dip veya çift tepe gibi formasyonları göz önünde bulundurarak belirli seviyelerin destek veya direnç olma olasılığını analiz etmek önemlidir.

Son olarak, destek ve direnç seviyeleri belirlenirken işlem hacmi de dikkate alınmalıdır. Bu seviyelerin doğruluğu, işlem hacmiyle birlikte değerlendirilerek daha güvenilir bir teknik analiz yapılabilir.

Fiyat Formasyonları Anlamak

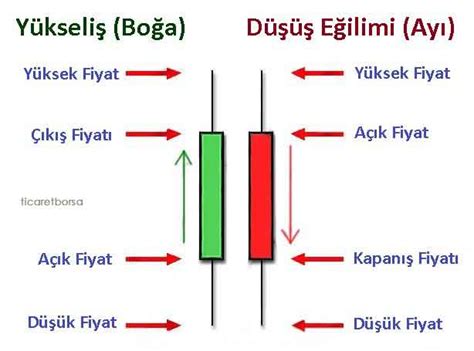

Fiyat Formasyonları, teknik analizin temel bir bileşeni olarak, fiyat hareketlerinin grafikte belirli bir formasyon içinde olması durumunu ifade eder. Bu formasyonlar, yatırımcılara fiyatların gelecekteki yönü hakkında bilgi veren önemli göstergelerdir. Günlük, haftalık veya aylık grafiklerde oluşabilen bu formasyonlar, baş ve omuzlar, çift dip-çift tepe, bayrak, flama, ters omuz baş omuz gibi çeşitli tiplere sahiptir. Fiyat formasyonlarını anlamak, yatırımcılara alım-satım kararları konusunda yardımcı olurken, aynı zamanda piyasa psikolojisini de anlamalarını sağlar.

Fiyat formasyonlarının anlaşılması, yatırımcıların piyasanın trendini belirleme, destek ve direnç seviyeleri tespit etme, alım-satım stratejileri geliştirme konusunda yardımcı olur. Örneğin, bir bayrak formasyonu oluştuğunda, yatırımcılar fiyatın kısa vadeli bir düzeltme yapacağını ve daha sonra trendin devam edeceğini öngörebilirler. Buna göre pozisyon alabilir ve risklerini kontrol altına alabilirler. Bu nedenle fiyat formasyonlarını anlamak, yatırımcıların teknik analizde daha başarılı olmalarını sağlayacaktır.

Fiyat formasyonlarının anlaşılması için forex, hisse senetleri veya emtia gibi farklı piyasalarda oluşan formasyonları incelemek yararlı olacaktır. Ayrıca, bir formasyonun oluşmaya başladığını tespit etmek ve bu formasyonun geçerliliğini doğrulamak için hacim analizi gibi diğer teknik göstergelerin de kullanılması önemlidir. Böylece yatırımcılar, fiyat formasyonlarını çok daha sağlam bir temelde anlayabilir ve başarılı yatırım kararları alabilirler.

Genel olarak, fiyat formasyonlarını anlamak, teknik analizin temel prensiplerinden biridir ve yatırımcıların fiyat hareketlerini daha iyi yorumlamasına yardımcı olur. Fiyat formasyonlarının nasıl oluştuğunu, ne anlama geldiğini ve nasıl yorumlanması gerektiğini öğrenmek, yatırımcıları piyasalarda daha bilinçli ve başarılı hale getirecektir.

Trend Çeşitleri ve Göstergeler

Trend çeşitleri ve göstergeler, teknik analizin önemli konularından biridir. Bir hisse senedinin fiyat hareketlerini incelemek için trendleri ve göstergeleri anlamak oldukça önemlidir. Trend, fiyat hareketlerinin genel yönünü gösterir ve yatırımcılara alım satım kararları konusunda yardımcı olur. Trend çeşitleri genellikle yükselen, düşen ve yatay trendler olarak incelenir. Bu trendlerin belirlenmesi ve doğru göstergelerin kullanılması, yatırımcıların başarılı bir şekilde işlem yapmalarına yardımcı olabilir.

Fiyatın genel yönünü gösteren trendlerin yanı sıra, göstergeler de teknik analizde önemli bir role sahiptir. Göstergeler, fiyat hareketlerinin belirli bir dönemdeki durumunu gösteren matematiksel hesaplamalardır. En popüler göstergeler arasında hareketli ortalamalar, RSI, MACD ve stokastik bulunmaktadır. Bu göstergeler, fiyat hareketlerini daha net bir şekilde anlamak ve alım satım sinyalleri üretmek için kullanılır.

Doğru trend çeşitlerini belirleme ve uygun göstergeleri kullanma becerisi, yatırımcıların başarılı bir şekilde işlem yapmalarına yardımcı olabilir. Ancak, trendlerin ve göstergelerin her zaman doğru sinyaller vermediği unutulmamalıdır. Teknik analizde yanıltıcı sinyallerin olabileceği durumlar da göz önünde bulundurulmalıdır. Bu nedenle, yatırımcılar risk yönetimi ve stop-loss seviyeleri konusunda da dikkatli olmalıdır.

Trend çeşitleri ve göstergeler, yatırımcıların piyasa analizlerini yaparken dikkate almaları gereken önemli konulardır. Doğru trendleri belirleme ve uygun göstergeleri kullanma becerisi, başarılı bir yatırımcı olmak için oldukça önemlidir.

Hareketli Ortalama Stratejileri

Hareketli Ortalama Stratejileri, teknik analizin önemli bir parçasıdır ve piyasa hareketlerini anlamak ve kararlar almak için kullanılır. Bu strateji, belirli bir zaman dilimindeki fiyat hareketlerinin ortalamasını alarak mevcut trendin yönünü belirlemede yardımcı olur. Hareketli ortalama stratejileri, piyasadaki yükseliş ve düşüşleri belirlemek, destek ve direnç seviyelerini görmek ve alım-satım sinyalleri üretmek için kullanılır.

Bu stratejiler genellikle kısa, orta ve uzun vadeli hareketli ortalamalar olmak üzere üç farklı şekilde uygulanabilir. Kısa vadeli hareketli ortalamalar, kısa dönemli trendleri takip etmek için kullanılırken, orta ve uzun vadeli hareketli ortalamalar daha uzun dönemli trendleri belirlemede ve destek direnç seviyeleri tespit etmede kullanılır.

Hareketli ortalama stratejileri genellikle yatırımcıların risk yönetimi yapmalarına ve stop-loss seviyeleri belirlemelerine yardımcı olur. Ayrıca, bu stratejiler, diğer teknik analiz araçlarıyla birlikte kullanılarak kararlar almak için de oldukça etkilidir.

Bu nedenle, yatırımcılar teknik analizde hareketli ortalama stratejilerinin temel prensiplerini öğrenmeli ve uygulamalı olarak kullanarak piyasa hareketlerini daha iyi anlamaya çalışmalıdır.

Grafik Desenleri İle Hisse Senetleri Analizi

Hisse senetlerinin analiz edilmesi, yatırımcıların sermayelerini en verimli şekilde kullanabilmeleri için oldukça önemlidir. Grafik desenleri, hisse senetlerinin fiyat hareketlerini analiz etmek ve gelecekteki eğilimleri tahmin etmek için kullanılan güçlü bir araçtır. Bu desenler, hisse senetlerindeki olası durumları öngörebilmek ve buna göre yatırım stratejilerini oluşturabilmek için yatırımcılara yardımcı olur.

Grafik desenleri, fiyat hareketlerindeki belirli bir düzeni ifade eder. Bu desenler, hisse senedi piyasasındaki psikolojik etkileşimlerin bir yansıması olarak görülür. Yatırımcılar, bu desenleri tanıyarak, piyasa trendlerini doğru bir şekilde tahmin edebilir ve kararlarını buna göre verebilirler. Bu nedenle, grafik desenleri analizi, yatırımcıların başarılı yatırım stratejileri oluşturmalarına yardımcı olur.

Bazı temel grafik desenleri, yükselen trend kanalı, alçalan trend kanalı, üçgen formasyonu, flama formasyonu, ters omuz baş omuz formasyonu gibi birçok farklı şekilde karşımıza çıkabilir. Bu desenlerin her biri, hisse senetlerinin gelecekteki hareketlerini doğru bir şekilde tahmin etmek için yatırımcılara önemli ipuçları verir. Ancak, bu desenlerin yanıltıcı olabileceği durumlar da göz önünde bulundurulmalı ve analizler dikkatlice yapılmalıdır.

Grafik desenleri analizi, hisse senedi piyasasında başarılı olmak isteyen her yatırımcının bilmesi gereken temel bir beceridir. Doğru desenleri tanıyarak, piyasa trendlerini daha verimli bir şekilde tahmin edebilir ve yatırım kararlarınızı bu doğrultuda şekillendirebilirsiniz. Grafik desenleri ile hisse senetleri analizi yapmak, yatırımcılara büyük bir avantaj sağlayarak, daha karlı yatırım stratejileri oluşturmalarına yardımcı olur.

Günlük, Haftalık ve Aylık Grafik Analizi

Günlük, haftalık ve aylık grafik analizi, teknik analizin temel unsurlarından biridir. Kısa, orta ve uzun vadeli trendleri belirlemek için kullanılan bu analiz yöntemi, yatırımcılara gelecekteki fiyat hareketleri hakkında fikir verir.

Günlük grafik analizi, kısa vadeli fiyat değişimlerini inceleyerek alım-satım kararlarına yardımcı olur. Haftalık grafik analizi, orta vadeli trendleri belirlemek için kullanılırken; aylık grafik analizi, uzun vadeli yatırım stratejileri oluşturmak için tercih edilir.

Bu analiz yöntemleri, fiyat hareketlerinin trendlerini belirlemek, destek ve direnç seviyelerini tespit etmek ve gelecekteki fiyat hareketlerini tahmin etmek için kullanılır. Yatırımcılar, bu analizleri kullanarak piyasadaki potansiyel fırsatları değerlendirebilir ve risklerini minimize edebilir.

Yatırımcılar, günlük, haftalık ve aylık grafik analizi yöntemlerini kullanarak fiyat hareketlerini daha iyi anlayabilir ve bilinçli yatırım kararları alabilir. Bu analizler, piyasadaki dalgalanmaları izlemek ve yatırımcılara fayda sağlamak için oldukça önemlidir.

RSI ve MACD Gibi Göstergeleri Kullanmak

RSI ve MACD gibi göstergeler, teknik analizde sıklıkla kullanılan önemli araçlardır. Relative Strength Index (RSI), bir varlığın aşırı alım veya aşırı satış durumlarını belirlemek için kullanılır. Moving Average Convergence Divergence (MACD) ise trendin gücünü ve yönünü takip etmek için kullanılır. Bu göstergeler, yatırımcılara alım-satım sinyalleri üretme konusunda yardımcı olabilir.

Teknik analizde RSI ve MACD gibi göstergeleri kullanırken dikkat edilmesi gereken birkaç temel nokta bulunmaktadır. Öncelikle, bu göstergelerin tek başına kullanılması yerine diğer analiz araçlarıyla birlikte değerlendirilmesi önemlidir. Ayrıca, bu göstergelerin sinyallerinin mutlaka doğrulama yapılmalıdır. Her alım veya satım sinyali, diğer göstergeler veya formasyonlarla teyit edilmelidir.

Ayrıca, RSI ve MACD gibi göstergelerin yanıltıcı olabileceği durumlar da göz ardı edilmemelidir. Özellikle yüksek oynaklık dönemlerinde, bu göstergelerin sinyalleri daha fazla dikkat gerektirebilir. Yatırımcılar, bu durumlarda diğer analiz araçlarıyla birlikte kullanarak daha güvenilir sonuçlar elde edebilir.

Sonuç olarak, RSI ve MACD gibi göstergeler, teknik analizin temel araçlarından biridir ve yatırımcılar için faydalı bilgiler sunabilir. Ancak, bu göstergelerin tek başına kullanılmaması ve diğer analiz araçlarıyla birlikte değerlendirilmesi önemlidir.

İndikatörlerin Yanıltıcı Olabileceği Durumlar

Forex piyasalarında teknik analiz yaparken en sık başvurulan araçlardan biri indikatörlerdir. Ancak, indikatörleri kullanırken dikkat edilmesi gereken bazı durumlar vardır. Özellikle tek başına indikatör sinyallerine göre alım-satım yapılmamalıdır.

Çünkü piyasa koşulları ve haberler indikatörlerin yanıltıcı olabileceği durumlar yaratabilir. Bu durumda yalnızca indikatörlerin sinyallerine göre işlem yapmak riskli olabilir. Özellikle volatil piyasalarda indikatörlerin yanıltıcı olma olasılığı daha yüksektir.

Bu nedenle indikatörleri kullanırken mutlaka diğer teknik analiz araçları ile birlikte değerlendirmek ve onay almak gerekmektedir. Destek ve direnç seviyeleri, fiyat formasyonları ve trend analizleri gibi temel teknik analiz konseptleri ile indikatörlerin sinyalleri birlikte değerlendirilmelidir.

İndikatörlerin yaydığı sinyallerin yanıltıcı olabileceği durumlar göz önünde bulundurularak, yatırımcılar daha sağlıklı alım-satım kararları alabilirler.

Risk Yönetimi ve Stop-Loss Seviyeleri

Risk yönetimi, yatırım dünyasının en önemli konularından biridir. Her yatırımcı, portföyünde bulunan varlıkla ilgili belirli bir düzeyde risk alır. Ancak, bu riskleri yönetmek, başarılı bir yatırım stratejisinin temelidir. Stop-loss seviyeleri ise yatırımcının risk yönetimi stratejisinde kullanabileceği önemli bir araçtır. Stop-loss seviyeleri, varlık fiyatları belirli bir seviyeye ulaştığında pozisyonların kapatılmasını sağlayarak, yatırımcının zararını sınırlar.

Yatırımcıların risk yönetimi stratejileri, farklı yatırım tarzlarına ve yatırım enstrümanlarına göre değişiklik gösterir. Bazı yatırımcılar agresif bir risk almayı tercih ederken, bazıları ise daha konservatif bir yaklaşım benimser. Risk yönetimi stratejileri, yatırımcının risk profiline uygun bir şekilde oluşturulmalıdır ve her yatırımcının kendi risk toleransına göre belirlenmelidir.

Stop-loss seviyeleri belirlerken genellikle teknik analiz yöntemleri kullanılır. Destek ve direnç seviyeleri, hareketli ortalamalar ve fiyat formasyonları gibi teknik analiz araçları, yatırımcılara varlık fiyatları için belirli seviyeler belirlemede yardımcı olabilir. Bu seviyelerin belirlenmesi, stop-loss stratejisinin etkin bir şekilde uygulanmasını sağlar.

Ancak, stop-loss seviyelerinin belirlenmesi konusunda dikkatli olunmalıdır. Çünkü yanlış bir stop-loss seviyesi, yatırımcının pozisyonunun erken kapatılmasına ve gereksiz zararına neden olabilir. Bu nedenle, stop-loss seviyeleri belirlenirken dikkatli bir analiz yapılmalı ve yatırımcının risk toleransı ve yatırım stratejisi dikkate alınmalıdır.